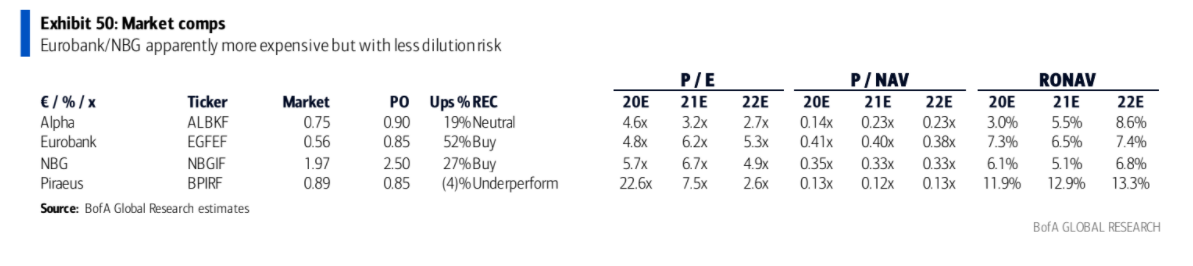

Νέες συστάσεις και τιμές-στόχους για τις ελληνικές τράπεζες δίνει σε έκθεσή της η Bank of America.

Ο οίκος αναβαθμίζει σε buy από underperform τη σύσταση για την Εθνική Τράπεζα, με την τιμή-στόχο να διαμορφώνεται στα 2,5 από 1,26 ευρώ.

Παράλληλα, διατηρεί σύσταση buy για τη Εurobank, ανεβάζοντας την τιμή-στόχο στo 0,85 από 0,52 ευρώ, υποβαθμίζει σε neutral από buy τη σύσταση για την Alpha, με την τιμή-στόχο να διαμορφώνεται στoα 0,90 από 0,94 ευρώ, ενώ διατηρεί σύσταση underperform για την Πειραιώς, κατεβάζοντας την τιμή-στόχο στo 0,85 από 1,28 ευρώ.

Οπως αναφέρει, όλες οι ελληνικές τράπεζες θα χρειαστούν αναδιάρθρωση, που θα αλλάξει άρδην το προφίλ των κερδών τους καθώς και το ύψος των κεφαλαίων τους.

Ο οίκος σημειώνει ότι προχώρησε σε αλλαγές στη μεθοδολογία για να λάβει υπόψη τη μείωση του ρίσκου, τις επιθετικές κινήσεις απομόχλευσης από τα κόκκινα δάνεια, τα πιθανά κεφαλαιακά ελλείμματα και τη μακροπρόθεσμη κερδοφορία.

Οπως αναφέρει, βρίσκει περισσότερη αξία στη Eurobank, που συνδυάζει διασπορά και καλύτερο σημείο εκκίνησης όσον αφορά στα μη εξυπηρετούμενα ανοίγματα. Παράλληλα, αναβαθμίζει την Εθνική καθώς έχει μπροστά της την ταχύτερη οδό προς την ομαλοποίηση.

Η BofA υποβαθμίζει την Alpha Bank λόγω αποτίμησης, ενώ όσον αφορά στην Τράπεζα Πειραιώς, σημειώνει ότι διατηρεί τη σύσταση underperform λόγω υψηλού ρίσκου αραίωσης (dilution) για τους μετόχους.

Τα NPEs, ο ρόλος της bad bank και το dilution

Η BofA Securities αναφέρει ότι οι Ελληνικές τράπεζες έχουν κάνει σημαντική πρόοδο από την περίοδο της βαθιάς ύφεσης της οικονομίας, οι θέσεις ρευστότητας και χρηματοδότησής τους είναι σε καλύτερη κατάσταση, ωστόσο τα προβλήματα των NPEs (προβληματικών δανείων) παραμένουν.

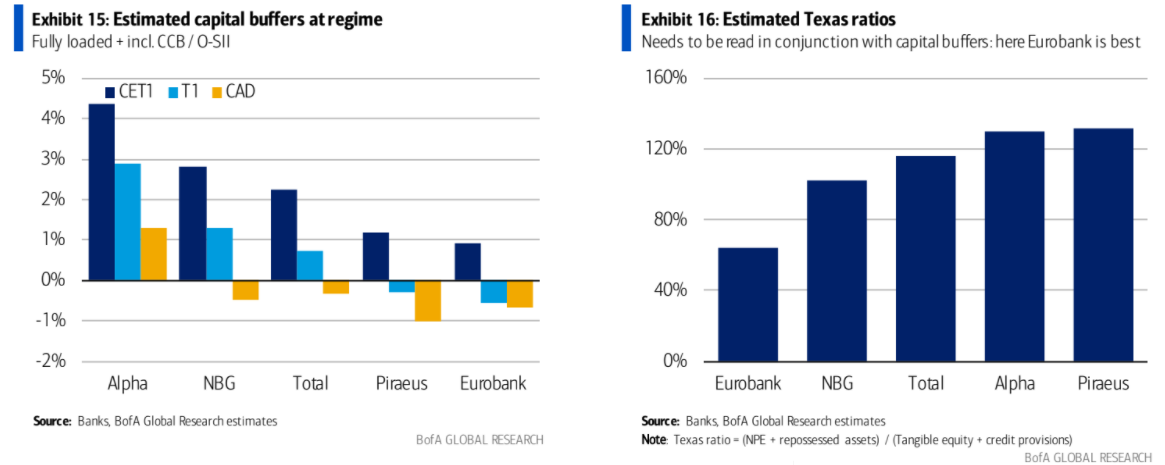

Αναλυτικότερα, όπως επισημαίνει, οι ελληνικές τράπεζες έχουν ανακάμψει από τα βάθη της ύφεσης και της οικονομικής αστάθειας και από την περίοδο της φυγής των καταθέσεων του 2015. Η συνολική χρηματοοικονομική τους θέση είναι πλέον σταθερή (μέσος όρος δανείων προς καταθέσεις (LD) στο 79%), η ρευστότητα έχει βελτιωθεί αφού ο δείκτης κάλυψης ρευστότητας LCR ξεπερνά το 100% και στις τέσσερις και υπάρχει ένα μέσο επίπεδο βασικών εποπτικών κεφαλαίων CET1 fully loaded στο 12,7%.

Ωστόσο, τα μη εξυπηρετούμενα ανοίγματα (NPE) εξακολουθούν να αποτελούν συντριπτικό μέρος των ισολογισμών τους (36% έναντι 3% στην Ευρώπη) και η BofA αναμένει ότι οι Αρχές θα συνεχίσουν να πιέζουν τις τράπεζες να καθαρίσουν τα περιουσιακά τους στοιχεία.

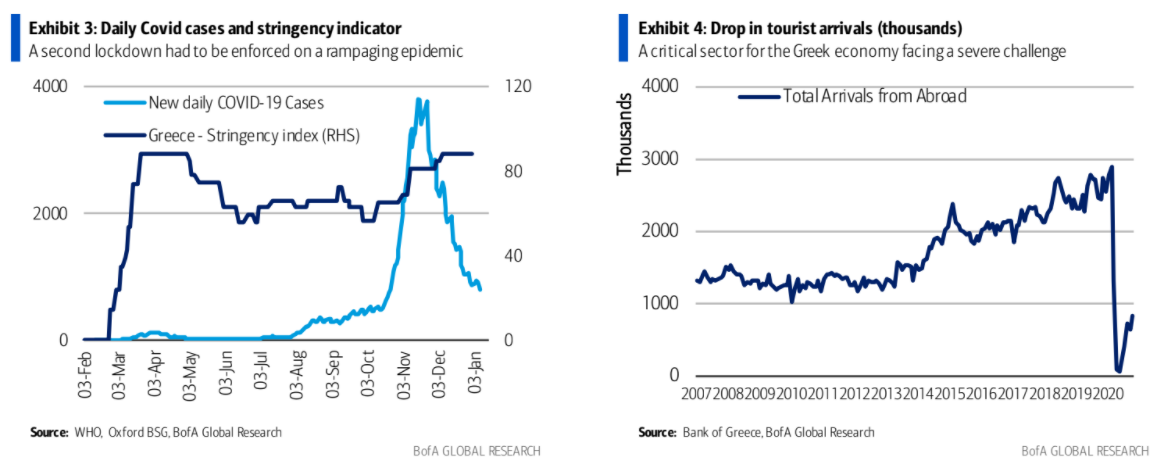

Τα χαμηλά επιτόκια και μια ταχέως αναπτυσσόμενη αγορά NPE θα διευκολύνουν τη μείωση του κινδύνου στους ισολογισμούς των τραπεζών, όπως τονίζει η BofA, ωστόσο, αναμένει πως ένας σχηματισμός νέων NPEs θα ξεκινήσει ξανά μετά τη λήξη της πανδημίας, από δάνεια που βρίσκονται σε μορατόρια. Ωστόσο, η λήξη στα μορατόρια μπορεί παράλληλα να οδηγήσει και σε βελτίωση των ποσοστών ανάκτησης. Συνολικά, εκτιμάει η BofA πως οι εισροές NPEs το 2021 θα αγγίξουν τα 10,3 δισ. ευρώ που ισοδυναμεί με νέα καθαρά NPEs ύψους 5,5 δισ. ευρώ.

Είναι δύσκολο να υπάρξει ευελιξία στις τράπεζες για τη μείωση του δείκτη NPE και είναι σαφές ότι αυτό είναι ένα πολύ σημαντικό ζήτημα, καθώς η οργανική παραγωγή κεφαλαίου μπορεί να βοηθήσει τις τράπεζες να αντισταθμίσουν τις κεφαλαιακές χρεώσεις. Ταυτόχρονα, ωστόσο, τα υψηλά NPEs ενδέχεται να παρεμποδίσουν την οικονομική ανάκαμψη και να καθυστερήσουν την εναρμόνιση των τραπεζών της ΕΕ. Το σενάριο της μείωσης των NPEs μπορεί να επιταχυνθεί ωστόσο εάν για παράδειγμα συσταθεί μια εθνική bad bank, όπως σημειώνει η BofA.

H BofA Securities εξηγεί ότι αν εφαρμοστεί η πρόταση της ΤτΕ θα ήταν το ιδανικό πλαίσιο καθώς ασχολείται τόσο με το ενεργητικό όσο και η ποιότητα του κεφαλαίου. Ωστόσο, βλέπει δύο πιθανά ζητήματα: i) το κεφάλαιο των τραπεζών μπορεί να απομειωθεί από τη σταδιακή διαγραφή των αναβαλλόμενων φορολογικών πιστώσεων (DTC), οπότε ο χρόνος απόσβεσης θα ήταν το κλειδί για την αξιολόγηση του κινδύνου dilution και ii) μπορεί να μην γίνει αποδεκτή η πρόταση μεταφοράς των NPEs στη λογιστική τους αξία, καθώς αυτό ενδέχεται να είναι ενάντια στους κανόνες περί κρατικών ενισχύσεων.

H λύση της ΤτΕ για την bad bank έχει όμως το πλεονέκτημα ότι αντιμετωπίζει το πρόβλημα κεφαλαίων και NPEs με τον πιο ολοκληρωμένο τρόπο αλλά για τους επενδυτές, ανάλογα με την εφαρμογή της, τα νέα μπορεί να είναι θετικά ή αρνητικά και αυτό είναι ένα στοιχείο που πρέπει να εξεταστεί από τις αρχές.

Ο κίνδυνος dilution δεν μπορεί εύκολα να μειωθεί καθώς: i) η ΕΚΤ έχει επιτρέψει κάποια ρυθμιστική ανοχή αλλά είναι προσωρινή, 2) οι τράπεζες πιέζονται να μειώσουν τα NPEs γρήγορα, 3) η διαδικασία θα οδηγήσει σε αύξηση του βάρους των αναβαλλόμενων φορολογικών πιστώσεων (DTC) έναντι του κεφαλαίου και μπορεί να θεωρηθεί χαμηλής ποιότητας 4) η σταδιακή προσαρμογή του λογιστικού προτύπου IFRS 9 θα μειώσει τα κεφάλαια περεταίρω και 5) οι τράπεζες θα πρέπει να εκδώσουν περισσότερα ομόλογα μειωμένης εξασφάλισης – subordinated debt για να συμμορφωθούν με τους κανονισμούς κεφαλαίου.